L’Administration fiscale met à la disposition des contribuables un simulateur de calcul d’impôt sur le revenu afin que ceux-ci puissent estimer le montant de leur impôt compte tenu des dernières évolutions de la loi (notamment l’actualisation de 4,8% du barème de l’impôt sur le revenu).

Le simulateur 2024 est désormais en ligne et est proposé sous deux formes :

Modèle simplifié

Il s’adresse aux personnes qui :

- déclarent des salaires (sauf revenus des associés et gérants art. 62 du CGI), des pensions ou des retraites, des revenus fonciers, des gains de cessions de valeurs mobilières, de droits sociaux et de titres assimilés ;

- et déduisent les charges les plus courantes (pensions alimentaires, frais de garde d’enfant, dons aux œuvres…).

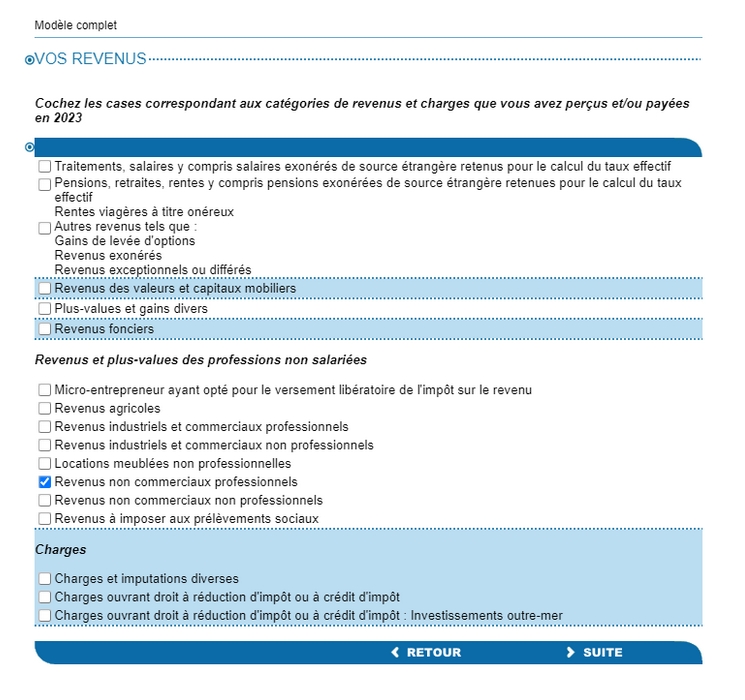

Modèle complet (déclaration de base + complémentaire)

Il s’adresse aux contribuables qui déclarent, en plus des revenus et charges visés ci-dessus, des revenus d’activité libérale, commerciale, agricole, des revenus des associés et gérants art. 62 du CGI, des investissements dans les DOM-COM, des déficits…

C’est ce modèle qu’il convient d’utiliser si vous êtes travailleur indépendant.

Une fois vos informations personnelles renseignées (situation matrimoniale, nombre d’enfants…), vous devrez sélectionner les revenus et charges à déclarer.

N’oubliez pas de cocher a minima “Revenus non commerciaux professionnels” pour les revenus de votre activité libérale, puis laissez-vous guider.

Impôt estimé

Une fois que vous aurez rempli toutes les rubriques nécessaires, vous obtiendrez une estimation du montant de votre impôt sur les revenus de 2023.

En cas de hausse ou de baisse significative par rapport à votre impôt de l’année précédente, vous avez la possibilité de modifier votre prélèvement à la source 2024. En effet, le prélèvement à la source que vous payez en 2024 est calculé sur la base de vos revenus de 2022 jusqu’à ce que vous déposiez votre déclaration de revenus de 2023 (en mai / juin 2024). En modifiant votre PAS dès maintenant, vous pouvez anticiper cette hausse ou cette baisse d’impôt et mieux gérer votre trésorerie ou éviter une importante régularisation en fin d’année.

En pratique : Pour modifier votre PAS, rendez-vous dans votre espace “Particulier” sur www.impots.gouv.fr, rubrique “Prélèvement à la source” > Actualiser suite à une hausse ou une baisse de vos revenus.

Pour en savoir plus sur le prélèvement à la source, consultez notre article sur le sujet.